证券配资软件 碳资产:推动经济结构转型、高质量发展的重要工具

截至2023年8月31日,绝大多数服饰服装上市公司已完成2024年度半年报告的披露证券配资软件,对此我们挑选了23家具有代表性的上市公司进行业绩比对分析。

2024.09.14-2024.09.30

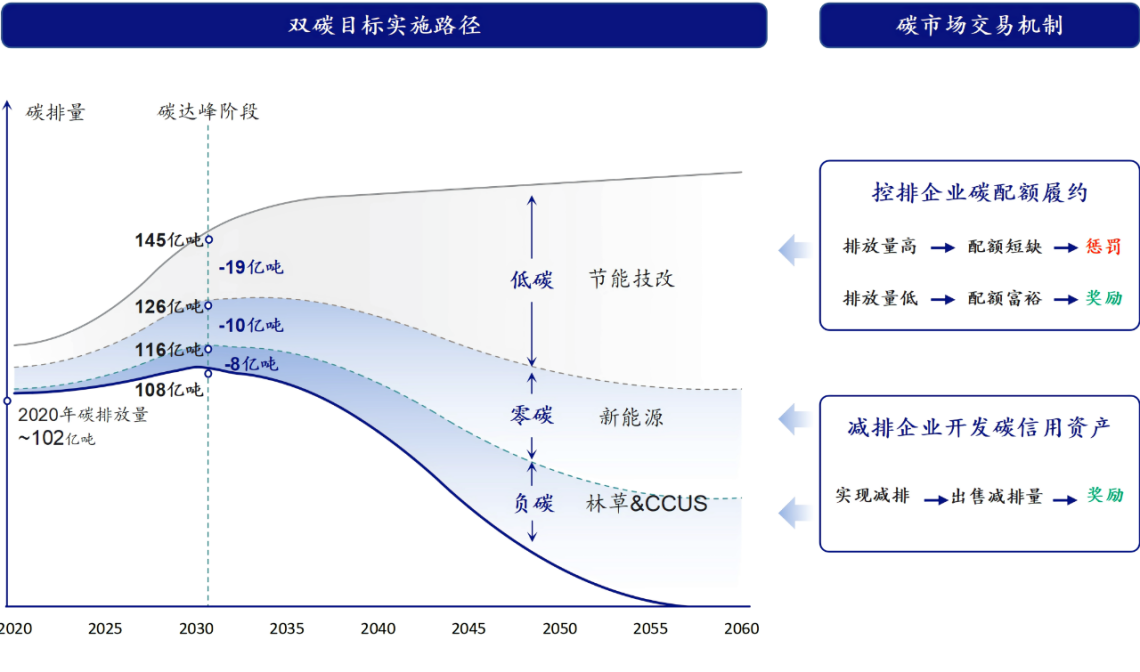

为应对全球气候变化的挑战,各国采取了包括向控排企业发放碳配额、建立自愿减排量申请机制及建立碳资产交易市场等一系列减碳政策和措施,通过市场机制促进企业减少温室气体排放,减缓全球气候变暖的速度。

在这个过程中,碳市场和碳资产应运而生,成为企业、国家乃至全球共同应对气候变化的重要工具之一。通过合理的碳资产管理,企业不仅可以实现碳排放履约或者碳减排目标,还可以在碳资产交易中获益,从而实现经济效益和环境效益的双赢。

知壹投资作为深耕碳中和、绿色经济超过20年的领先投资机构,是国内率先布局碳资产赛道的市场化基金。本文将从碳资产概念介绍出发,通过介绍全球碳资产行业现状、中国碳市场的发展及当下投资逻辑几个方面,探究碳资产行业的未来机遇。

01行业介绍

▶ 碳市场的概念

碳市场是指通过碳排放权的交易达到控制碳排放总量目的的市场。通俗来讲,就是把二氧化碳的排放权当作商品来进行买卖。需要减排的企业获得由政府发放的一定额度碳排放配额,成功履约即可以向市场出售多余的配额,超额排放的企业则要在碳市场上购买配额。

碳市场的核心作用是鼓励低碳、零碳、负碳技术的实施。其设立的终极目标是通过碳排放履约成本的提升推动企业从传统、有排放的生产技术逐渐向零碳技术转移,最终实现零排放。

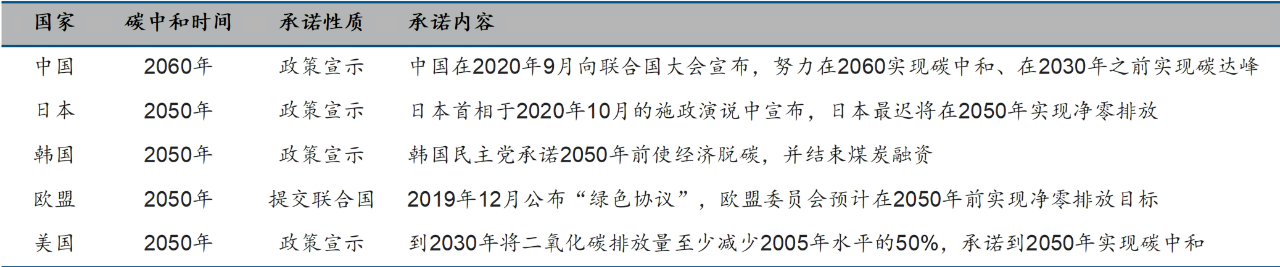

▶ 碳市场的全球发展

一定意义上,全球碳市场和碳交易的出现源于《巴黎协定》针对全球碳减排所达成稳定共识。2015年12月12日,联合国195个成员国在2015年联合国气候峰会中通过了《巴黎协定》,取代京都议定书,敦促各成员国努力将全球平均气温上升控制在较工业化前不超过2摄氏度、争取控制在1.5摄氏度之内,并在2050-2100年实现全球“碳中和”目标。

《巴黎协定》的核心机制之一,是每个缔约国都必须设定国家自主贡献(NationallyDeterminedContributions,“NDC”)方案:缔约国通过NDC分别设定自己的减排目标和实施计划,以应对气候变化,包括在2020年之后的气候行动和气候目标,每五年更新一次。

此后,各国均陆续建立了碳市场体系,截至2023年1月,全球共有28个碳交易体系在运行,20余个正在开发或设计。目前,碳市场已覆盖了全球约17%的温室气体排放量、1/3的人口和55%的GDP。中国作为全球第一大碳排放国,碳市场尚处于萌芽阶段,交易规模为欧洲市场的0.3%,具有较大增长前景。

追溯2019年到2023年的碳市场交易规模,可以发现中国碳市场整体呈稳步增长趋势。值得留意的是,由于过去的两个履约季为两年一履约,因此2021和2023交易规模较大,预计未来中国市场将会参考欧盟的碳市场模式:从两年一履约过渡到年度履约。

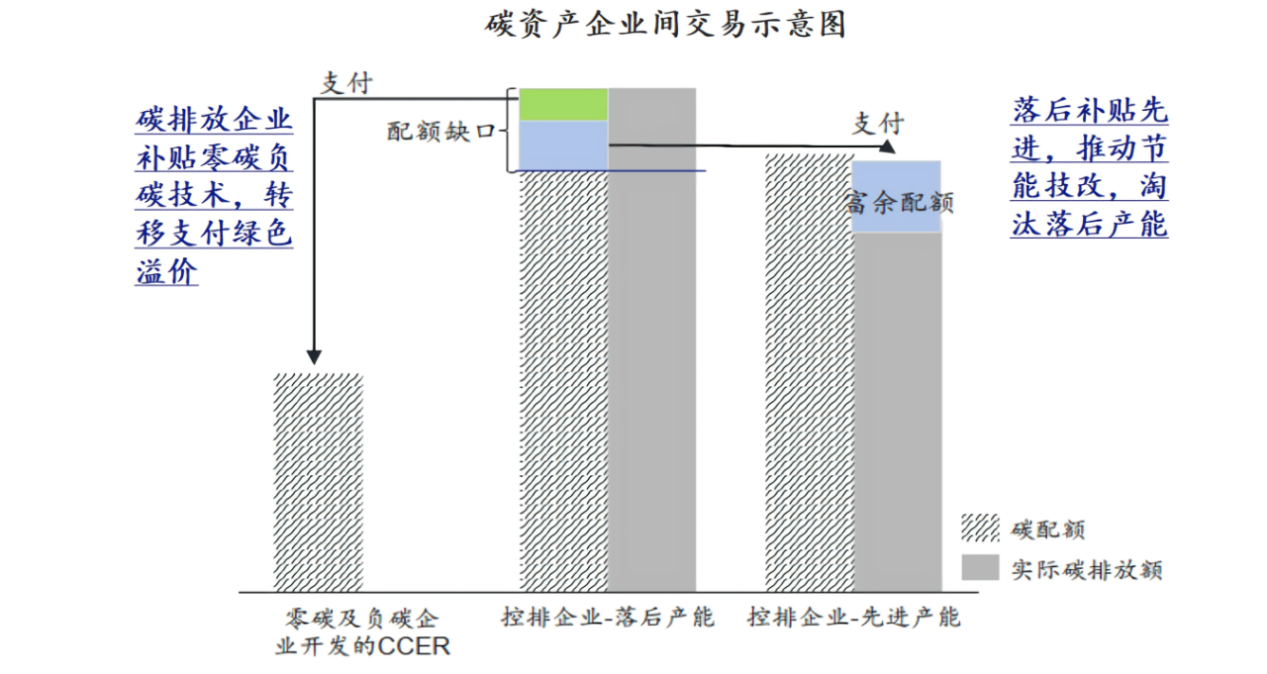

▶ 碳市场的底层逻辑

碳市场的底层逻辑可以理解为经济发展与碳减排关系的市场化解决方案。换言之,碳交易市场的本质是无需额外政府补贴或企业税负的转移支付手段,即让落后产能补贴先进产能,传统行业补贴绿色经济。因此碳市场是在财政补贴和行政管理手段之外,实现推动经济结构转型、高质量发展的重要工具。

“ 国内外实践表明,碳市场是以较低成本实现特定减排目标的政策工具,与传统行政管理手段相比,既能够将温室气体控排责任压实到企业,又能够为碳减排提供相应的经济激励机制,降低全社会的减排成本,并且带动绿色技术创新和产业投资,为处理好经济发展和碳减排的关系提供了有效的工具。”--生态环境部副部长赵英民

▶ 碳市场的资产类别

目前全球碳市场的资产类别主要分为“碳配额”和“碳信用”两类。

碳配额指经政府主管部门核定,企业所获得的一定时期内向大气中排放温室气体(以二氧化碳当量计)的总量配额。碳信用指通过国际组织、独立第三方机构或者政府确认的,一个地区或企业以提高能源使用效率、降低污染或减少开发等方式减少的碳排放量,并可以进入碳市场交易的排放计量单位。

○国际碳资产市场

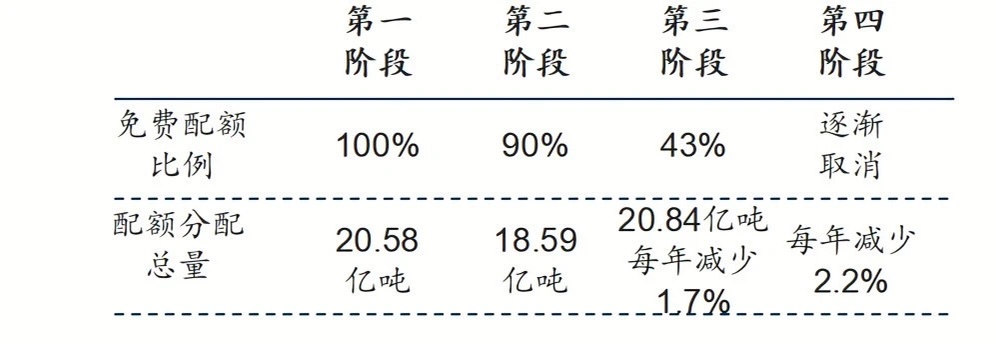

在欧盟排放交易体系中,欧盟碳排放配额(EUA)由欧盟发放给成员国企业,目前仅有40%为免费发放,未来或将逐步取消免费碳排放配额。

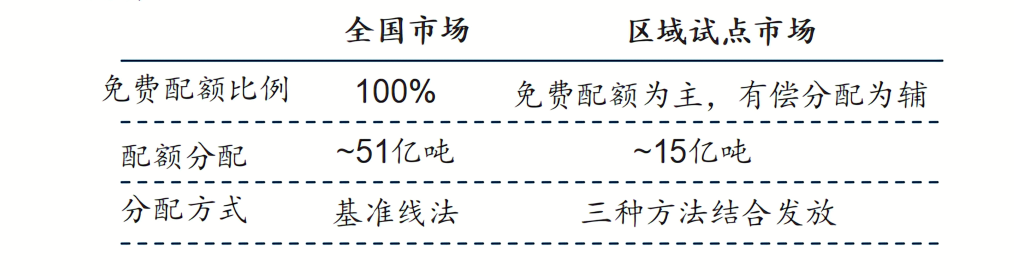

中国碳排放配额(CEA)是黄金产品,级别高,抗压性更好,由政府定向免费发放给控排企业,目前仅有电力行业,明年开始将扩容至八大行业。目前中国的碳排放配额由政府100%免费向企业发放,但随着市场成熟度和减碳力度的不断提升,预计未来中国的免费碳排放配额比例将逐渐减少,向欧盟看齐。这一举措的实施将逐渐提升碳排放配额的价格,而中国核证自愿减排量(CCER)的市场价格也将持续上涨。

中国目前国内碳交易体系以中国核证自愿减排量(CCER)为主要资产,同时存在部分国际机制及独立机制的项目开发。

中国控排企业履约量可用CCER抵扣,与CEA挂钩使得需求刚性,由政府认证并统一调控,资产价值确定性强。同时CCER还具有市场容量大,可开发程度高的特点。按照未来80亿吨配额5%的CCER抵消比率,4亿吨CCER每年产生超过250亿元的资产价值。且各类清洁能源资产已有成熟的标准方法论,随着方法学的拓展,有更多的资产可供开发。

02中国的碳市场

▶ 中国碳市场的运作机制

我国碳市场可以分为针对“控制排放”企业(火电、建材、钢铁、有色、造纸、石化、化工、航空)的强制减排市场和针对“自愿碳减排”企业(造林、海上风电、并网光热、红树林营造、森林经营、甲烷回收、草原管理等)的自愿减排市场。配额和实际排放之间的缺口和盈余可以进行交易。

在强制减排市场中,配额不足的企业可通过交易所向配额盈余的控制排放企业支付一定金额的资金来购买碳排放配额(CEA),或从自愿排放碳减排企业采购碳信用。而配额盈余的企业可以通过这种方式来获取额外收益。在自愿减排市场中,碳资源开发公司为新能源项目提供申报自愿减排量(CCER)服务,而新能源项目配额不足时利用CCER来抵消配额不足的部分,配额盈余时出售CCER来获得额外收益。

▶ 中国碳市场的发展情况中国

碳市场总体可以分为三个发展阶段:

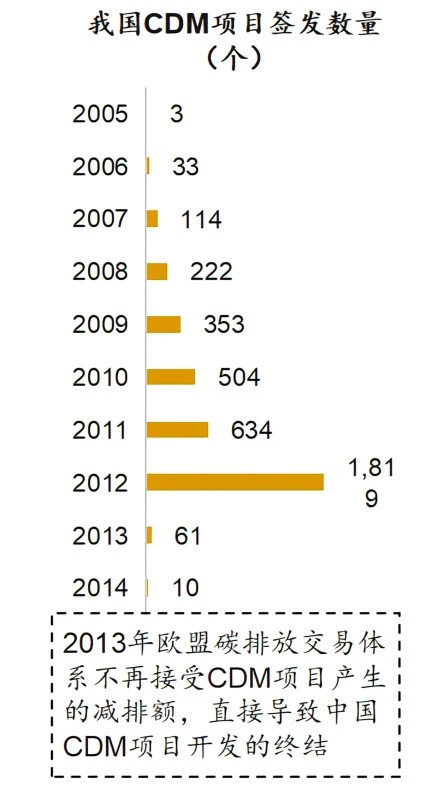

○CDM项目阶段(2005-2012)

《联合国气候变化框架公约》和《京都议定书》下的联合国清洁发展机制(CDM)是该阶段我国唯一能参与的碳交易方式,主要交易对手方为欧盟。我国CDM项目构成的主要类型是风力发电项目。

○ 区域碳排放交易试点阶段(2013-2020)

2011年国家发改委《关于开展碳排放权交易试点工作的通知》,北京、天津、上海、重庆、湖北、广东及深圳开展碳排放权交易试点。

2012年国家发改委《温室气体自愿减排交易管理暂行办法》(CCER),由发改委作为温室气体自愿减排交易的国家主管部门,对境内的温室气体自愿减排交易活动进行管理,采取备案管理。

2013年起在京/津/沪/渝/鄂/粤/深/闽8省市开展碳排放交易试点(ETS)。

2015年起陆续在8个试点ETS与四川联合环境交易所开展CCER交易。

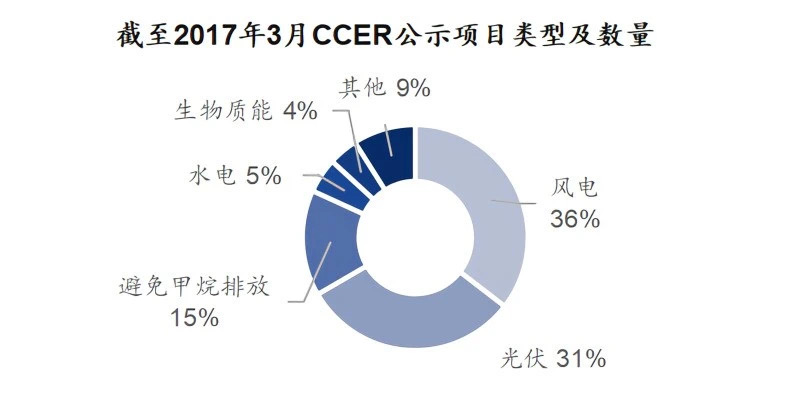

2017年3月国家发改委暂停CCER项目备案,行业分布方面以可再生能源为主。

○ 全国碳排放交易权市场配额现货交易阶段(2021至今)

2017年国家发改委《全国碳排放权交易市场建设方案(发电行业)》,年底正式启动全国碳排放交易体系(ETS),以发电行业为突破口率先启动全国碳排放交易体系。

2021年2月生态环境部《碳排放权交易管理办法(试行)》正式施行。

2021年7月16日全国碳排放权交易市场正式开启上线交易,我国碳排放权交易市场试点工作迎来统一。

2024年1月,生环部官宣重启CCER,并完成首批方法学发布。

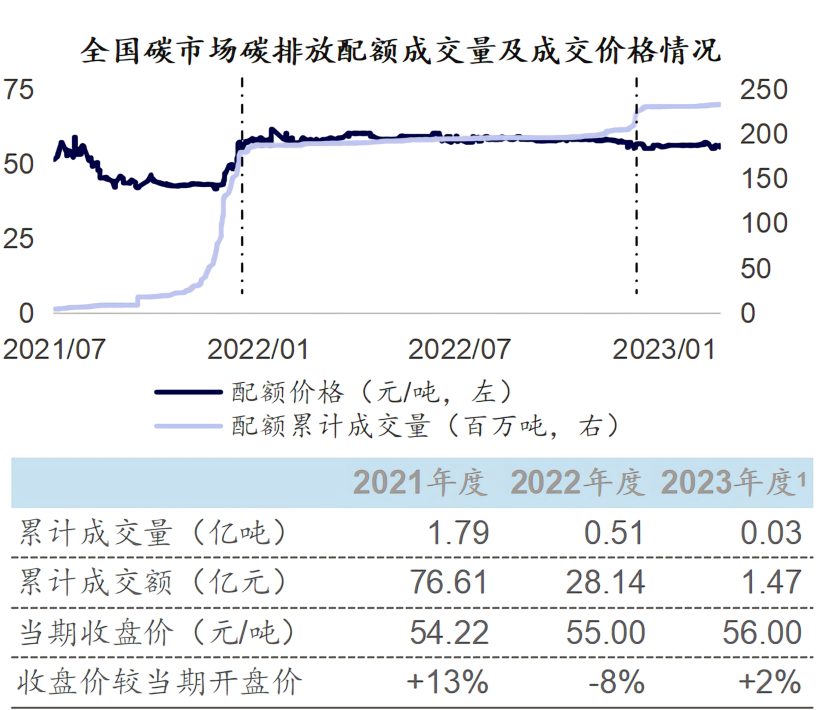

2021年后,进入到全国碳市场快速发展阶段,从近几年的形式来看,未来将处于良好发展状态。中国碳交易市场配额交易规模自2021年起呈现显著上升趋势,预计至2026年将实现超过二十倍的增长。全国碳交易市场自2021年7月正式开盘,目前纳入了发电行业2,257家企业。

九个地区试点市场自2011年运行至今,覆盖了其他如建材、钢铁等控排行业,未来两年也将逐步并入全国市场。此外,在过去的连续两个履约期间,我国碳市场的交易量、交易额、交易企业占比、碳排放覆盖及纳入企业数量等各指标均实现了较大幅度的增长。

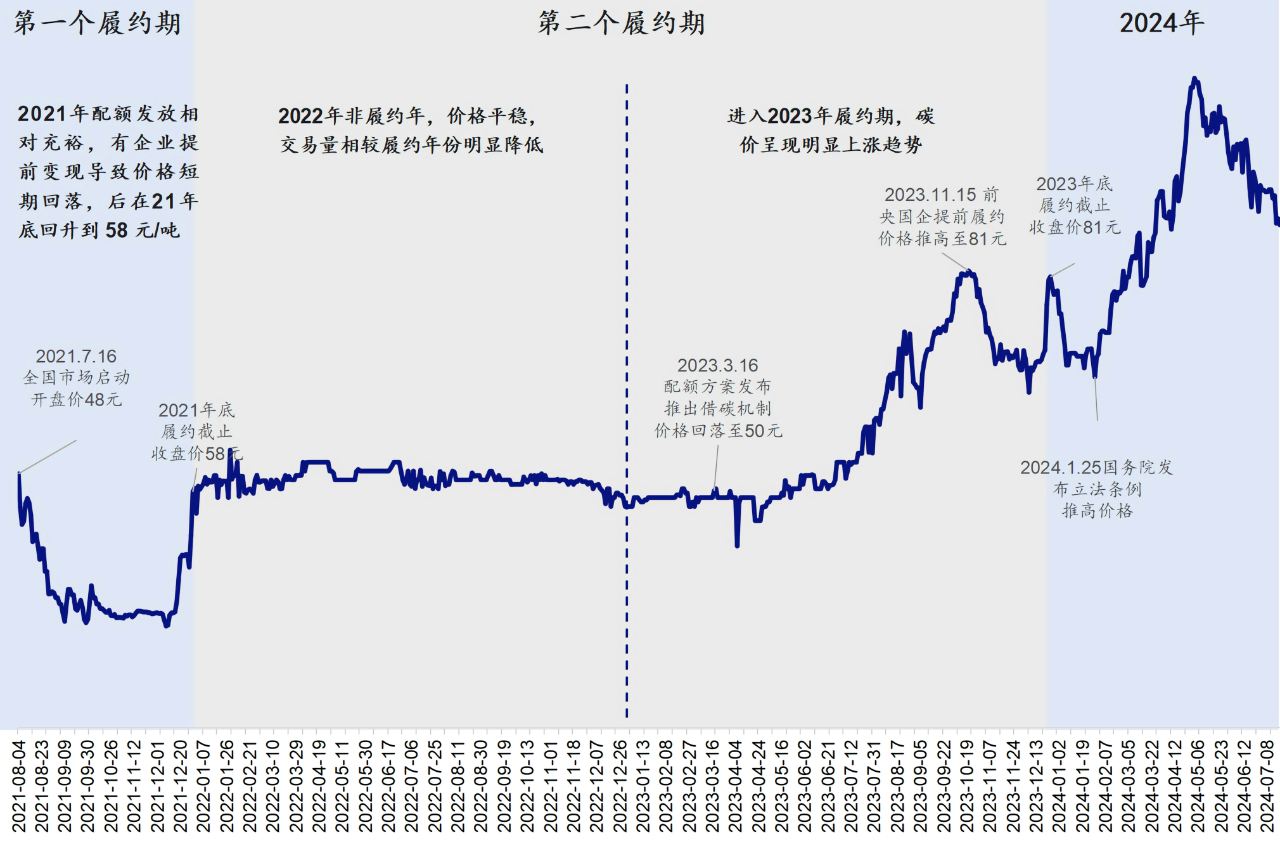

从全国碳配额历史走势上来看,碳配额的价格总体也呈现上升趋势。第一个履约期中,2021年配额发放相对充裕,有企业提前变现导致价格短期回落,后在21年底回升到58元/吨。第二个履约期中,2022年非履约年,价格平稳,交易量相较履约年份有所降低。但进入2023年履约期,碳价呈现明显上涨趋势,至2024年达到了一个高峰。区域市场碳配额价格历史走势也呈现整体上升。

知壹团队认为:碳市场交易规模未来几年具备高速增长预期,这一增长主要来自以下几个方面。

行业扩容:目前全国碳市场仅纳入发电行业,未来八大行业的重点排放机构将全部纳入全国碳市场。3月15日,生环部发文已明确电解铝行业将成为第二个纳入全国市场的行业,预计24年将新增80+家电解铝控排企业。覆盖企业数从2023年的2257家预计增长至2026年的8000家。碳排放量覆盖从2023年的51亿吨预计增长至2026年的80亿吨。

碳价增长:随着碳减排监管趋紧,我国的碳价成本将快速攀升。中国碳价与国际市场碳价相差数倍,欧盟碳边境税将驱动我国碳价增长。中长期参考欧洲市场,国内配额将由免费发放逐渐转为拍卖发放。CEA价格从2023年的81元预计增长至2026年的~140元。CCER价格从2023年的63.5元预计增长至2026年的~110元。

交易提升:市场扩容后市场流动性、活跃性将大幅提升。基金、券商等第三方交易商进入市场后,将极大提高市场交易活跃度。中长期参考欧洲市场,欧盟期货交易占比95%,未来全国期货交易将逐渐起量。CEA换手率从2023年的5%预计增长至2026年的20%。期货交易占比从2023年的0%预计增长至2026年的5%。

03投资逻辑

考虑到碳资产“高增长”、“低风险”、“高流动性”的三个明显优势,配置碳资产成为一种有利的投资选择。供需关系奠定了中国碳资产价格具备确定性增长预期。一方面,碳配额供给减少,需求增加,将持续推高价格。

造成这一结果的主要原因有三个:

首先是碳配额供给逐年收紧,即生环部对每个控排企业发放的碳配额会逐年收紧(如第二个履约期比第一个降低8%),配额降低的目的是提高单位排放成本,倒逼控排企业节能技改实现降碳,以满足国家的碳减排目标。

其次是市场持续扩容,逐步纳入八大高碳排放行业。2021年电力行业率先纳入,预计今年电解铝、钢铁和水泥行业开始试运行,预计在十五五期间(2026-2030)八大行业全部纳入全国碳交易市场,将会大幅提高碳配额的需求。最后是金融属性和资产配置需求持续增加。越来越多的投资者和金融机构将ESG因素纳入其投资决策中,提升碳资产的金融投资属性。目前8家头部券商相继组建碳资产团队,监管机构也在持续推出政策提高碳配额的流动性。

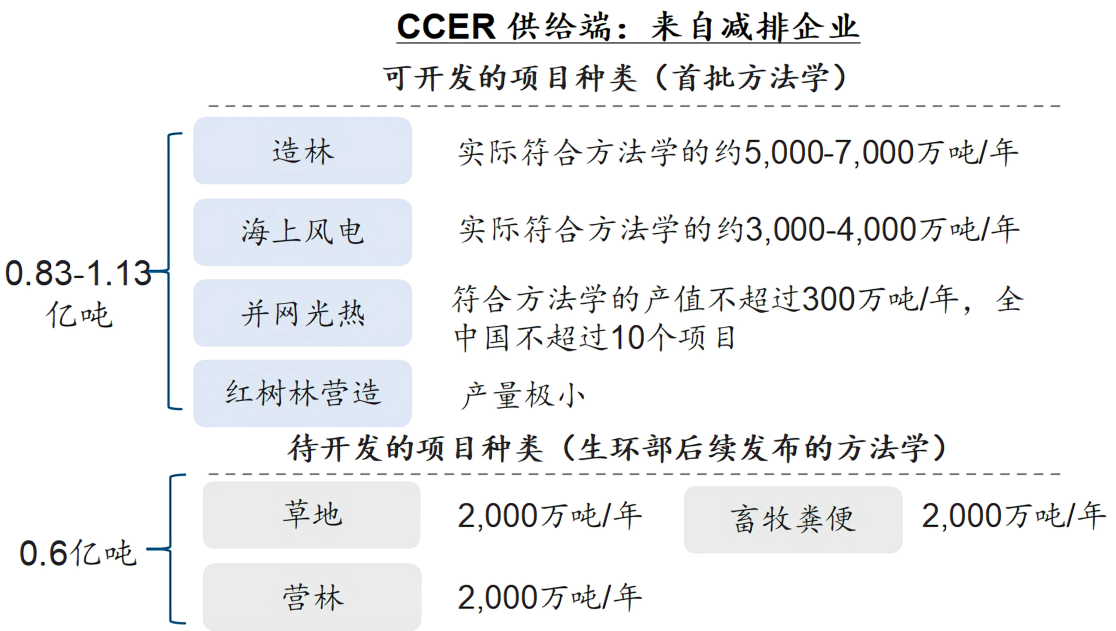

第三,碳信用供给远不及需求。从我国目前的CCER供给端来看,首批方法学包括的造林、海上风电等可开发项目种类每年提供的碳信用约为0.83-1.13亿吨,加上生环部后续发布的方法学包括的草地、营林等待开发的项目种类提供的每年约0.6亿吨碳信用,仍与来自CCER需求端——控派企业每年履约需求的3.7亿吨有较大缺口,供小于求的供需关系或将持续推高碳信用价格。

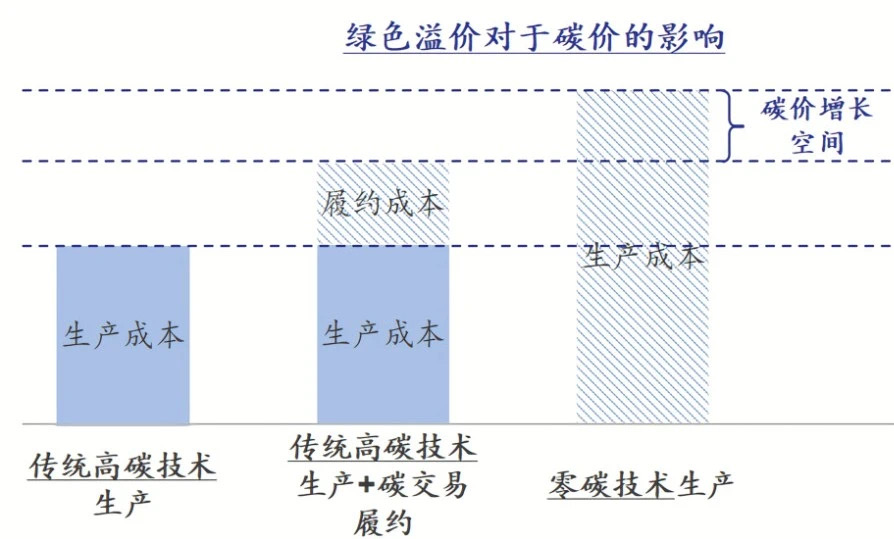

除此之外,中国碳资产价格处于明显低估价位,价格增长空间高。中国碳配额价格是真实绿色溢价的23%。绿色溢价是指企业使用传统技术生产的成本与使用零碳技术生产的成本之差。理论上来说,当绿色溢价高于碳价时,企业依然会倾向于购买CEA/CCER履约而不会进行节能技改以减少碳排放。相比绿色溢价,当前碳价还处于相对地位。

根据中金公司对于八大排放行业的测算,我国当前平均绿色溢价~377元/吨,而我国当前CEA价格仅~90元/吨。中国碳配额价格是欧盟碳价的17%。欧盟碳边境税调节机制是针对高碳排放产品,要求出口方缴纳相应税费或碳配额,通过将碳排放的成本内部化到进口产品的价格。倒逼欧盟以外的市场提高碳排放成本。

2023-2025年作为碳边界调整机制(CBAM)的过渡期,预计2026年将全面实施,覆盖行业包括钢铁、水泥、玻璃、陶瓷等。未来完全落地后,将影响我国对欧盟出口额~2,757亿元,占我国对欧盟出口总额12%,钢铁每吨成本增加~700元,铝每吨成本增加~5,000元。这对我国碳市场的潜在影响有:提高国内碳价水平,减少国内外碳价差额以及碳资产需求提升,出口欧洲的企业需要更多碳信用抵消生产过程中的碳排放。

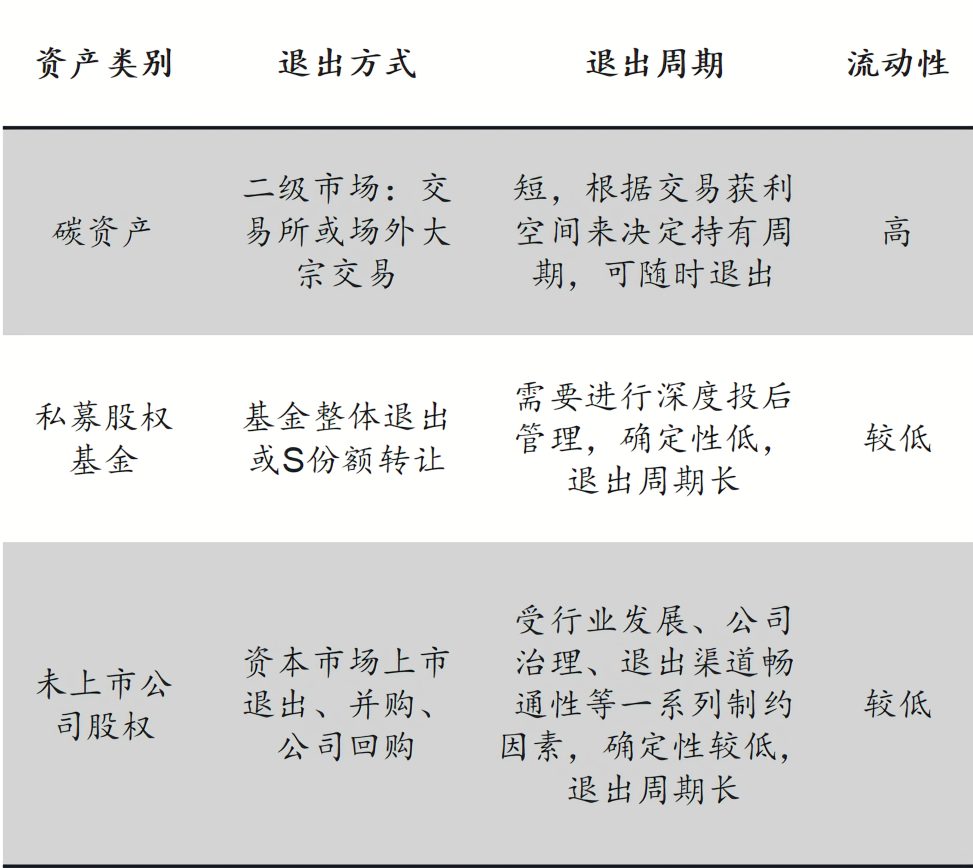

碳资产的高流动性是由于碳资产无锁定期,可随时按市场价格变现退出。碳市场可通过线上交易所或线下大宗交易随时实现退出,相比于需要通过传统公司股权和PE基金的资产类别,退出周期短,流动性高。目前CEA及CCER均为卖方市场,资产稀缺,资产持有方惜售心态明显,售出资产难度极小,可实现灵活退出。

同时,随着纳入行业增多,碳市场扩容在即,参与主体增多推动交易活跃度。中国超80亿吨的碳排放集中在八大行业:发电、钢铁、建材、有色、石化、化工、造纸、航空。这些重点行业工业化程度高,更容易实现对碳排放的量化控制管理和影响含碳产品和服务的价格。

目前碳市场仅纳入了发电一个行业,排放量约为51亿吨,占全国二氧化碳排放总量40%。电解铝和水泥(建材)两大行业将在2024年模拟纳入,并有望在2025年正式纳入,届时碳配额市场规模将扩容至75亿吨,其他五大行业也将陆续纳入。

▶ 结语

专注绿色经济和ESG领域是知壹的核心投资策略之一,知壹团队在绿色能源和清洁技术领域深耕20余年,并在今年正式设立了专门投资CCER资产的碳资产基金,率先探索碳资产相关的投资机会。

面对全球各大经济体去碳化转型所带来的机遇,我们认为碳中和将是未来10-20年的重要投资机会。知壹投资坚定看好中国作为世界第一大碳排放国,未来碳资产增值的碳交易市场的迅速发展,以及监管部门对于发展完善的碳交易市场的能力及决心。

未来,我们将持续关注控排行业的扩充进展、相关监管部门提高碳交易市场活跃度的政策落地,以及更丰富的方法学的推出,力求捕捉碳资产行业的优质机会,进一步推动绿色高质量发展证券配资软件,为实现“碳中和”目标添砖加瓦。